インボイス制度導入でどうなる? 税務調査の方針と留意すべきポイント

- 税制・財務

- 専門家に聞く

老後のライフプランというと、“不安なく暮らすにはいくら必要か”がよく話題になります。しかし、勇退された社長の中には、金融資産が数億円あっても「不安で使えない」という方もおられます。社長がライフプランを考えるにあたっては、金融資産残高と予定する収入・支出を記したキャッシュフロー表の作成とともに、「使うお金と残す資産の色分け」がポイントになります。

コロナ禍による環境激変の真最中なので、世界も日本も、経済も経営も家計も変容を迫られて余裕のない毎日ですが、それでも人生は刻々と過ぎて行きます。将来のライフプランは、誰でも真剣に考えているようでいて、実際に目に見えるように具体的に思い描いている人は極めて稀なのが現状です。

特に企業経営者の皆様は日々の経営に神経を使われて、ご自分やご家族の将来のライフプランをじっくり考える時間がなく、夏季休暇や年末年始のひと時などに限られてくるのではないでしょうか?そのように毎年過ぎ去って行き、気づいてみれば年金受給世代、社長としての勇退適齢期に差し掛かっていたということもあるでしょう。

実務家としてライフプランに関するご相談をいただくと、将来に備えて蓄えた老後資金であっても、いざ取り崩して支出するとなると「このように消費を続けていると資金が枯渇することはないだろうか?」との不安を抱き、「それまでに考えていたような充実したセカンドライフを送れていない」という本音を伺う機会が増えています。

実際に、85歳で1億8,000万円の金融資産をお持ちでも、また、95歳で3億5,000万円の資産をお持ちでも、「何歳まで生きるかわからないから不安で使えない」とか、「年金以外に定期的収入がないと不安で!」という方もいます。本当だろうかと思ってしまうような話ですが、これも現実にあることです。その年齢になってみなければ理解できない感覚といえます。

その対策としては「将来の見える化」をしてみることです。

◆70歳でみなし退職をする設定のキャッシュフロー表

私たちは、次の電車の到着時間や接近の状況が分かれば落ち着いて待てるように、将来のライフプランと収入・支出の状況、結果として資金残高がいくらになるか、が分かれば、必要な資金を必要な時期に心置きなく使うことができます。それを実現する手段がキャッシュフロー表(以下、CF表)とその効果です。

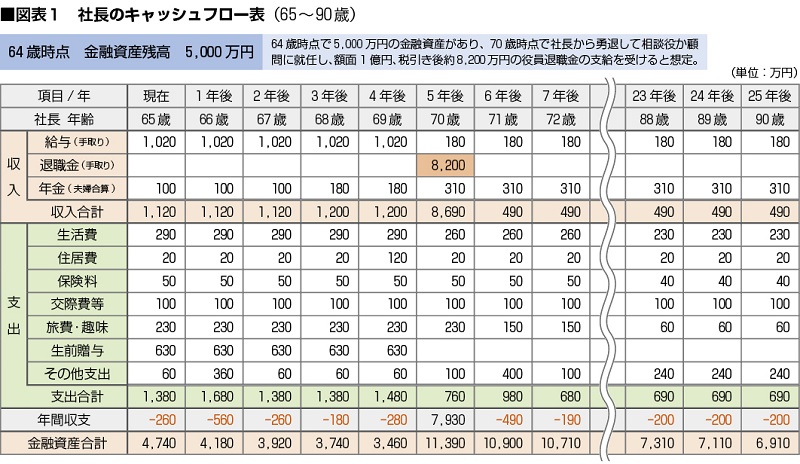

図表1は、ある社長の65歳から90歳までのライフプランとCF表例です。ポイントは、普通の家計よりも余裕がある社長の家計の収入と支出の状況、かなり充実したセカンドライフを実現するために海外旅行や車の買換え、住まいのリフォーム、子どもや孫への生前贈与などを行っても、この例では資産残高が十分維持されていることです。

社長ですから、どこか早い時期にいわゆる「みなし退職」をして、「分掌変更等の場合の役員退職給与の打ち切り支給」を受けることにします。本例では70歳時点で、社長から勇退して相談役か顧問に就任し、額面1億円、税引き後約8,200万円の役員退職金の支給を受けたと想定しています(支給限度額や税額計算は、月額役員報酬、役員在任年数や功績倍率により異なりますので、ご自分の具体的な金額は顧問税理士に確認してください)。

◆キャッシュフロー表があれば不安から解放される!

当初64歳時点で5,000万円あった金融資産は、役員退職金の受取りで1億1,390万円まで増加、その後は人生充実のための積極的な消費支出により減少していきますが、それでも90歳時点で6,910万円の残高を維持できます。正確に計画していただくに越したことはありませんが、本例を一つのケースにして、ご自分の金融資産残高と予定する消費支出に照らして考えていただければ、90歳時点の資金残高がおおよそ分かるはずです。

こうすれば、「漠然とした将来不安から怖くて使えない」という呪縛から解放されて、「毎年どの程度使っても、90歳時点でいくら残高があるか」ということが見える化され、予定した計画に思い切ってお金を使えるようになります。

◆手持ちの資産を目的の違いに応じて4つに区分

総務省の実施する全国消費実態調査によると、日本人の家計財産の6割程度は、自宅の土地・建物など不動産になり、残りが預貯金や保険年金などの金融資産と車や家財などの動産になります。普通の家計に比べると社長の家計は、金融資産額も大きいですが、土地資産家でなくても自宅以外に会社建物とその敷地である家屋と土地の割合が大きくなる傾向にあります。また、自社株式は、通常、換金性に乏しくて資金としては活かせません。

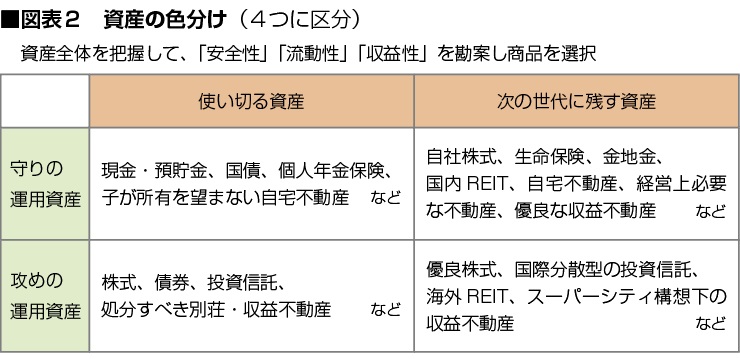

そのように社長の資産を一つの塊として金額だけで捉えても、勇退後のライフプランの充実にどれだけ役立つか、分かりにくいものがあります。そこで、社長がこれまでに蓄えた資産をご自分で上手に使うには、「将来の見える化」をすると同時に「資産の色分け」という考え方が必要になります。資産の色分けとは、自分の世代で人生を充実するために「使い切る資産」と、子どもや孫の世代に相続などで承継することを予定する「次の世代に残す資産」に分類して、自分が使うべき資産を必要な時期に使いやすいように資産を組み替えて管理する方法をいいます。

さらにこれらの資産は、これからの社会経済環境の変化も見据えて、過大なリスクを取らずに堅実に運用する「守りの運用資産」と、一定のリスクを取っても積極的に収益性も追求する「攻めの運用資産」に分類します。その結果、図表2のように一つの塊だった資産は、今後のライフプランにおける目的の違いに応じて4つに区分できます。

① 使い切る資産・守りの運用資産

先ず、「使い切る資産・守りの運用資産」としては、老後資金や死後整理費用に準備した預貯金や保守的な運用の国債などの有価証券です。自宅不動産も子どもが将来は所有を望まない場合に空き家になるリスクが高いので、ご自分で換金処分する必要があります。預貯金は手堅い資産ですが、通帳残高が気になって使いにくい資産です。個人年金などに運用手段を変えることで定期収入になった感覚で使いやすくなります。

② 使い切る資産・攻めの運用資産

次に、「使い切る資産・攻めの運用資産」としては、60~70歳代といっても長期運用する時間は十分あるので、配当利回りと値上り益を狙って分散投資する株式や債券、投資信託などがあります。別荘やセカンドハウスは子や孫にその趣味がないと活用されない不稼働資産になるので、ご自分の判断で換金処分して金融資産などで運用する積極性が必要です。

③ 次の世代に残す資産・守りの運用資産

「次の世代に残す資産・守りの運用資産」としては、将来も資産価値が保全されて子どもも所有を望む自宅不動産、経営上不可欠な不動産、自社株式、アパートや商業ビルなどの優良収益物件があります。同じ収益物件でも人口減少地域にあり稼働率が低下している物件は、使い切る資産として買い手がいるうちに処分が必要です。金地金やREIT(不動産投信)もインフレ対策になる資産です。

④ 次の世代に残す資産・攻めの運用資産

最後に「次の世代に残す資産・攻めの運用資産」には、今後の世界と日本の環境変化を見据えて、分散投資の手法を組み込んだ資産ポートフォリオが必要です。NISAのように非課税運用ができる制度も忘れずに活用しましょう。人口減少して厳しい経済が続く日本に対して成長性の高い地域を投資対象にする国際投資、さらに投資時期を集中しない時間分散が有効な積立投資の発想も重要です。

◇ ◇

気候変動による自然災害の増加、BREXIT(英国のEU離脱)などの経済問題、米中の覇権争いなど、世界も日本も不確実性が増しています。そこを襲った感染症問題で一般家庭でも将来不安が拡大しています。加えて経営に重責を負う社長の口にできない不安はいかばかりでしょうか。

まずはご自分のライフプランを固めた上で経営に全力投球され、アフターコロナの時期を健やかに迎えられるようお祈りします。そのためには「行動なくして理論なし」。読んでわかった段階で満足せずに、勇退後の生活設計の「見える化」と「資産の色分け」を実行してみてください。

この記事に記載されている法令や制度などは2020年10月作成時のものです。

法令・通達等の公表により、将来的には制度の内容が変更となる場合がありますのでご注意ください。

この記事は参考になりましたか?