40年築いたお客さまとの家族のような関係をこれからも守り抜く 株式会社日本リスクコンサルタント 代表取締役 小平 義久さん

- 60代-

- 関東

資産形成をはじめるとき、多くの人が悩むのは「投資をはじめる最適な時期をどう判断するか」という点です。

市場の値動きを正確に予測することは誰にもできませんが、その不安を和らげるしくみのひとつがドルコスト平均法です。

一定の金額を定期的に投資する方法であり、価格の変動によるリスクを抑えつつ、着実に資産を積み上げていくことを目指します。

投資の経験が浅い人から長期的な資産形成を志向する人まで幅広く用いられており、投資の基本的な考え方のひとつとされています。

この考え方をさらに理解するためには、そのしくみがどのように働くのかを確認することが大切です。

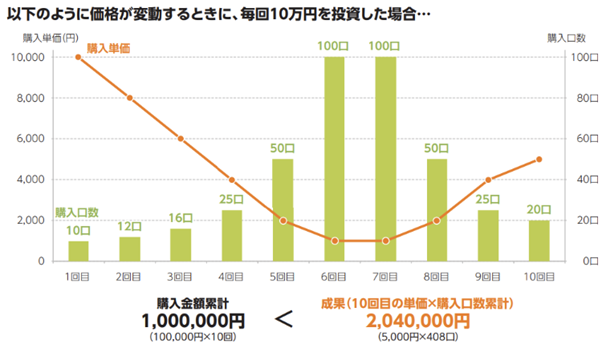

ドルコスト平均法の特徴は、価格が高いときには購入量が少なくなり、価格が低いときには購入量が増えるという自動的な調整にあります。

例えば毎月一定額を投資すると、価格が高い局面では少ない口数しか買えず、逆に価格が下がった局面では多くの口数を買えることになります。

このしくみにより、長期的には購入単価が平均化され、一度に高値で投資するリスクを軽減できます。

特に株式や投資信託のように日々価格が変動する商品においては、投資の開始時期に迷う必要がないという点が大きな利点です。

価格が下落したとしても、その局面で多く購入できることから、将来的に市場が回復すれば利益につながりやすくなります。

こうした特徴により、長期的に資産を積み立てたいと考える人にとって安定性を高める手段として位置づけられています。

このように、購入単価を平均化するしくみを理解すると、一括投資との違いも見えてきます。

一括投資は、まとまった資金を一度に投入する方法であり、市場が上昇局面にあるときには効率的に利益を得られる可能性があります。

しかし、購入直後に市場が下落すれば、大きな含み損を抱えるリスクも存在します。

これに対して、ドルコスト平均法は買付の時期を分散させるため、購入単価が平均化されやすく、相場の急変動による影響を和らげやすいという特徴があります。

心理的にも、短期的な値動きに過度に左右されずに投資を続けやすくなる点は、一括投資と比べた際の大きな違いといえます。

ドルコスト平均法を取り入れることによって得られる利点は多岐にわたります。

投資を継続的な習慣として取り入れやすくなるだけでなく、経験の浅い人にとってもはじめやすいしくみであることが広く支持される理由のひとつです。

ここでは代表的なメリットを整理してみましょう。

最も大きな利点は、価格変動による影響を平準化できる点にあります。

相場が上昇しているときも下落しているときも一定額で購入を続けるため、一度の価格に投資成果が大きく左右されにくくなります。

結果として、長期的に安定した資産形成につながる可能性が高まります。

投資の分野でよく語られる「時間を味方につける」考え方と密接に関わっているのがこのしくみです。

こうした効果は、相場の変動に敏感になりすぎず、腰を据えて資産を積み立てる姿勢を支えるものといえます。

ドルコスト平均法のもうひとつの特徴は、少額から実践できる点です。

毎月の投資額を比較的小さな金額から設定できるため、初めて投資に挑戦する人でも負担を抑えてスタートできます。

複雑な分析や高度な知識を必ずしも必要とせず、学習や準備にかかるコストが小さいことも、この方法が広く普及している背景のひとつです。

このように、投資を生活の一部として取り入れやすい点が、初心者にとっての大きな安心材料になっています。

さらに、金融機関の自動積立のしくみを利用することで、定期的な買付を自動化できる点も重要な魅力です。

日々の値動きを逐一確認しなくても投資を継続できるため、手間が減るだけでなく、相場の変動に感情的に反応して売買を繰り返すリスクも軽減されます。

冷静な判断を保ちながら長期的に取り組めることは、資産形成を継続するうえで大きな支えとなります。

ドルコスト平均法は安定的な資産形成に役立つ一方で、すべての投資家にとって万能な方法というわけではありません。

投資スタイルや目的によっては不向きな場合もあり、注意すべき側面があります。

ここでは代表的なデメリットを整理しておきましょう。

この手法は長期で効果を発揮するしくみであり、短期間で大きな利益をねらう目的には適していません。

積立ての成果は時間をかけて徐々に現れるため、スピード感のある収益を求める場合には一括投資の方が効果的な場面もあります。

短期志向の投資家にとっては物足りなさを感じる可能性がある点に留意が必要です。

積立てを繰り返すことで購入回数が増えるため、取引きごとに手数料が発生する商品ではコストがかさむ場合があります。

低コストの商品や、買付時の手数料が不要なしくみを利用すれば軽減できますが、どの投資対象やサービスを選ぶかによって結果が左右される点は無視できません。

長期的な積立てを前提とするだけに、コスト管理は特に重要な視点になります。

積立てを続けていても、市場が長期的に下落基調にある場合には元本を割り込むリスクが残ります。

また、積立てを終了するタイミングや資金を引き出す時期によっては、想定外の損失につながることもあります。

どの時点で資金を利用するのかという出口戦略をあらかじめ意識し、長期的な運用計画のなかで柔軟に見直していくことが求められます。

デメリットを理解したうえで、正しく活用するためにはいくつかの注意点を押さえることが大切です。

状況に応じて柔軟に見直すことが、効果を最大化する秘訣です。

相場が長期的に右肩上がりで推移している場合、一括投資の方がリターンを得やすいケースがあります。

分散して購入すると、結果的に平均取得価格が高くなり、上昇相場の恩恵を最大限に受けられないことがあるためです。

また、価格に変動があっても最終的な価格によっては、損失が生じるな ど、必ずしも収益が得られるわけではありません。

生活状況や収入が変化した際には、積立額や期間を定期的に見直すことが大切です。

無理のある金額設定では継続が難しくなり、資産形成の計画自体が崩れてしまいます。

現実的に続けられる範囲で柔軟に調整することが成功の鍵となります。

ドルコスト平均法はつみたてNISAやiDeCoなどの制度を通じて実践することが多いですが、それぞれに上限金額や対象商品の制限があります。

また、企業型DCや一般の投資信託でもしくみが異なるため、利用する制度や商品の条件をよく理解することが重要です。

ドルコスト平均法は、一定額を定期的に投資することで価格変動リスクを和らげ、長期的な資産形成を安定させる方法です。

少額からはじめやすく、投資を継続しやすいしくみである一方、短期的な利益をねらう場合や手数料・引き出し時期には注意が必要です。

メリットとデメリットを理解したうえで、自分の投資目的やスタイルに合った手法を選ぶことが重要となります。

例えば毎月積立て型の投資信託や月払いタイプの変額保険のような商品は、定期的に一定額を投資する仕組みであるため、このドルコスト平均法の効果を自然に活かすことができる商品といえるでしょう。

資料作成日: 2025年11月21日

お客さまの声をお聞かせください。

この記事は・・・