インボイス制度導入でどうなる? 税務調査の方針と留意すべきポイント

- 税制・財務

- 専門家に聞く

経済活動の高度化、グローバル化にともなう急速な環境の変化、製品サイクルの短命化等により、企業に求められる技術革新および新製品やサービスの開発は、その企業財政の大きな負担となっています。とりわけ我が国の企業は、諸外国のそれらに比べ、自社単独で研究開発を行うことが多く、スタートアップ企業との連携も欧米諸国に比べ活用されていないのが現状です。今後は、外部の企業や教育機関と協力し、研究開発を行うオープンイノベーションを効果的に行っていくことが求められています。

このような状況を踏まえ、企業が積極的にスタートアップ企業等との共同開発を進めることを容易にするため、2020(令和2)年度税制改正により、オープンイノベーション税制が新設されました。新たに制度化される5G投資税制とともに、日本の技術力、競争力強化を狙った2020年度税制改正における目玉の改正となっています。

(1) オープンイノベーション税制とは

オープンイノベーション税制とは、法人が自社で創造した技術やアイデアを外部機関の技術・アイデアとともに活用し、広く展開していくオープンイノベーションを促進するため、自ら事業活動を行う法人が一定のベンチャー法人等へ出資した場合に、その出資金額の25%相当額を損金に算入できるようにする制度です(図表1)。

(2) 税制の対象となる法人

対象となる法人(投資する側)は、特定事業活動を行う青色申告法人となります。

なお、「特定事業活動」とは、自らの経営資源以外の経営資源を活用し、高い生産性が見込まれる事業を行うこと、および新たな事業の開拓を行うことをいいます。

また、対象となる一定のベンチャー法人等(投資対象)とは、「特別新事業開拓事業者」と定義され、産業競争力強化法の新事業開拓者のうち特定事業活動に資する事業を行う非上場法人で、対象法人や他の企業グループに属していない法人をいいます。ただし、既に事業を開始しており、設立10年未満のものに限定されます。

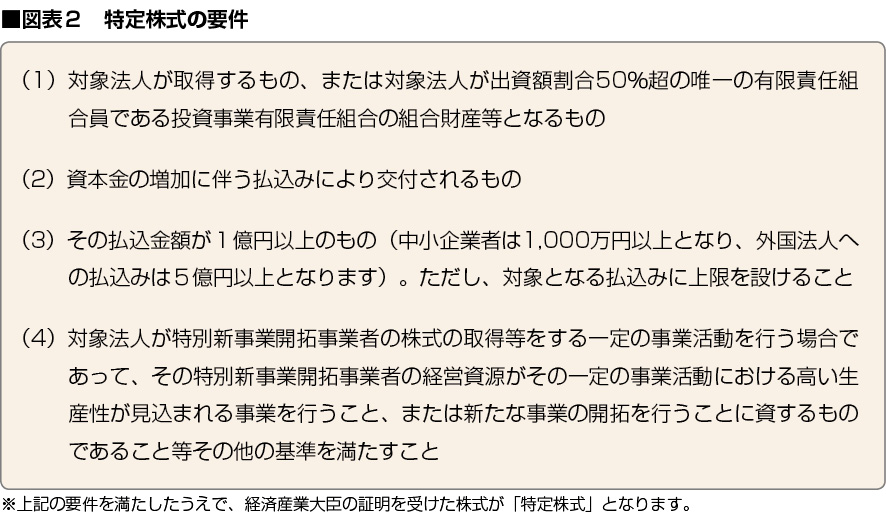

(3) 対象となる株式

その特別新事業開拓事業者の株式(図表2)としての要件を満たし、経済産業大臣の証明を受けたものがオープンイノベーション税制の対象株式(以下「特定株式」といいます)となり、出資額を限度に25%まで損金に算入することができます。

(4) 適用時期

適用時期は、2020年(令和2年)4月1日から2022年3月31日までとなり、その間に取得した特定株式が対象となります。

オープンイノベーション税制は、出資時において、特別勘定を設定することにより、株式の取得価額の25%を損金算入できます。

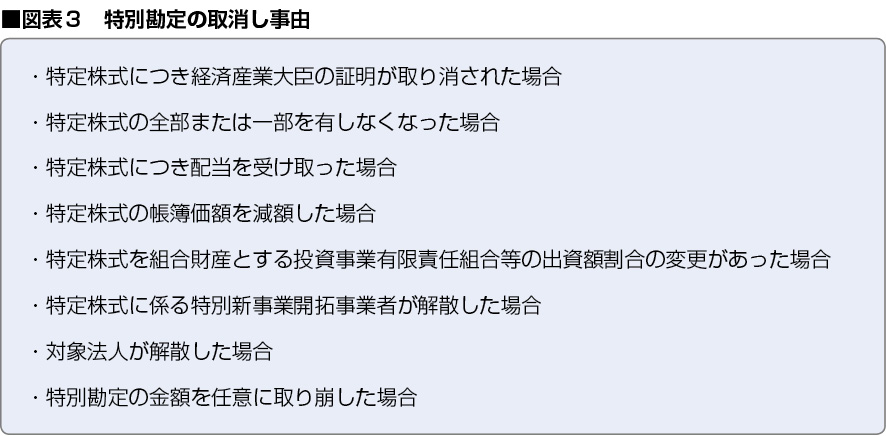

税制の適用を受けた対象法人が、取消し事由(図表3)に該当した場合には、その事由に応じた金額を取り崩し、益金に算入します。ただし、特定株式の取得から5年を経過した場合は、益金に算入する必要はありません。

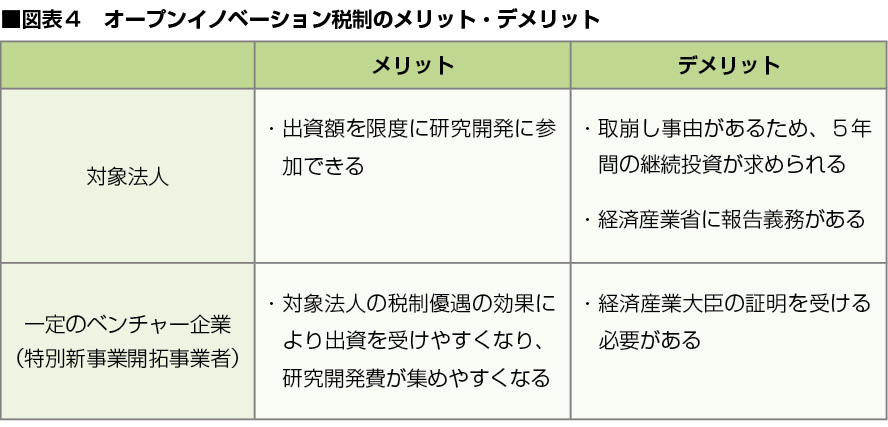

オープンイノベーション税制の最大の魅力は、事業会社で研究開発を行っている企業が、他社との研究開発および協業をスムーズ行うことができることにあります(図表4)。

具体的には、ベンチャー企業等資金力が十分でない企業は、技術力をもとに投資を呼び込みやすくなり、より効果的な研究開発を行うことができるようになります。資金力が豊富な大企業とタッグを組めば、研究開発のスピードを上げることもできます。そして、いち早く製品化に成功すれば大きな成果を得ることができ、それがさらなる製品開発、企業発展につながります。

また、投資する側の対象法人にとっても、将来どの程度費用が膨大化するかわからない研究開発について、出資額を限度に、間接的にはなりますが、研究開発を行うことができることになります。

出資を行う事業会社等には中小企業も含まれます。中小企業の場合、新製品開発に必要な技術・ノウハウや人材に関して、大企業に比べると弱い会社もあるでしょう。その点、このオープンイノベーション税制を活用してベンチャー企業に出資をすれば、自社の弱点を補完することができます。中小企業にとっても、革新的な技術を有するベンチャー企業とのオープンイノベーションは、将来の企業発展の面から非常に重要といえます。

出資を行う対象法人、出資されるベンチャー企業等の両社にとって、5年間の継続投資、継続研究が今後の展開における判断の目途になるのではないかと思われます。

対象法人にとっては、5年間継続投資を行わない場合は損金算入した金額について益金に算入する必要があるため、5年間はサポートする姿勢が求められることになるでしょう。

昨今の難しい経済環境において継続企業であるためには、常に研究開発を行っていく必要があります。一方、研究開発費の増大化は企業存続の危機をはらんでいます。

オープンイノベーション税制は、その制度を効果的に活用することにより、外部の企業と協力することで、資金効率よく企業の技術力の強化を行い、筋肉質な法人へとしていくことができる制度であるといえます。

【著者】

山川 直人(やまかわ なおひと)

税理士

税理士法人 山田&パートナーズ

タックスマネジメント部

シニアマネージャー

新卒として、一般事業会社に営業職として入社する。

その後、税理士法人 山田&パートナーズに入社、法人・資産税第2部に所属。

主に、法人税申告業務、個人所得税申告業務、相続税申告業務に従事。

みずほ証券 ウェルスマネジメント部に出向し、富裕層、会社オーナーのコンサルティング業務を担当。

出向後は、タックスマネジメント部に所属し、主に、法人決算サポート、相続対応コンサルティング、事業承継コンサルティング業務を行う。